Approfondimenti

Sustainable Development Goals per gli investitori responsabili

Il raggiungimento degli SDGs richiederà un investimento pari a 1,4mila miliardi di dollari nei Paesi in via di sviluppo a basso reddito: il settore privato e gli investitori hanno quindi un grande ruolo da svolgere. Promuovere l'adozione di criteri ambientali, sociali e di governo in tutta la catena del valore degli investimenti può incoraggiare maggiori investimenti privati nello sviluppo sostenibile, con un conseguente impatto positivo sulla società.

Maggio-Giugno 2017

Gli obiettivi di sviluppo sostenibile (SDG) costituiscono un'agenda globale e inclusiva per porre fine alla povertà entro il 2030. Essi rappresentano un seguito ai Millennium Development Goals (MDGs), includendo nuove aree quali il cambiamento climatico, la disuguaglianza economica, l'innovazione, pace e giustizia, tra le altre priorità. Hanno come scopo affrontare le cause fondamentali della povertà e ci vedono uniti per portare avanti un cambiamento positivo per i cittadini e il pianeta. La principale differenza con gli MDGs è che questa volta il vero protagonista è il settore privato, con la sua capacitá di contribuire a raggiungere questi obiettivi estremamente ambiziosi. Ci sono 17 obiettivi di sviluppo sostenibile e 230 indicatori.

La presa in considerazione di criteri ambientali, sociali e di governo (ESG) negli investimenti si è evoluta continuamente negli ultimi decenni. Questa tendenza, che rientra nella denominazione dell'investimento sostenibile e responsabile “SRI”, è in continua evoluzione e offre un focus di gestione dei rischi (tipicamente legato alle esclusioni di investimenti di determinate società e settori) a investitori che cercano opportunità per la creazione di valore a lungo termine per le imprese e la società. Promuovere l'adozione dell'ESG in tutta la catena del valore degli investimenti può incoraggiare maggiori investimenti privati nello sviluppo sostenibile, con un conseguente impatto positivo.

I vari attori della catena del valore degli investimenti, compresi gli investitori, i gestori patrimoniali e le aziende, includono sempre di più criteri ESG e le informazioni sulla sostenibilità nei loro processi di reporting. Ciò ha spinto fortemente il mercato SRI che, per citare l'ultimo rapporto della Global Alliance for Sustainable Investment (GSIA) 2016, ha ora raggiunto 22,89 miliardi di dollari di attività in capitali gestiti professionalmente, registrando un incremento delle cifre del 25 per cento dal 2014[1].

Dall’integrazione ESG all’implementazione concreta degli SDGs

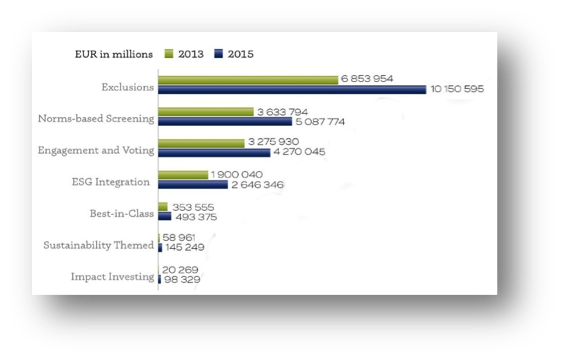

Oggi, molti professionisti applicano almeno una qualche forma di valutazione extrafinanziaria nel loro portafoglio, anche se questo non è sufficiente per rientrare in una denominazione SRI o per soddisfare i requisiti di una specifica strategia. Le diverse categorie di strategie SRI possono essere applicate singolarmente o in modo aggregato. In Europa l'evoluzione delle strategie SRI ha visto una chiara tendenza al rialzo, con tasso di crescita annuale (CAGR) da un minimo di 14% fino a 120%.

Table 1 Overview of SRI strategies in Europe

L'integrazione di ESG si riferisce all'introduzione esplicita dei fattori ESG da parte di gestori patrimoniali nell'analisi finanziaria tradizionale. Questo processo d'investimento continua a guadagnare slancio, non solo in Europa, ma in tutto il mondo, diventando la strategia più utilizzata dagli investitori SRI, la cui larga maggioranza conferma di aver formalmente integrato nella propria strategia di investimento. Gli obiettivi ESG fatti dai vari soggetti privati sono coerenti con gli obiettivi di sviluppo sostenibile (SDGs), ma devono essere sfruttati ulteriormente per ottenere risultati più forti. Eurosif ha riconosciuto diversi gradi e approcci all'integrazione dei criteri ESG da parte degli investitori, come la metodologia fondamentale per la realizzazione degli SDGs e del loro raggiungimento.

Le migliori strategie SRI per gli investitori SDG

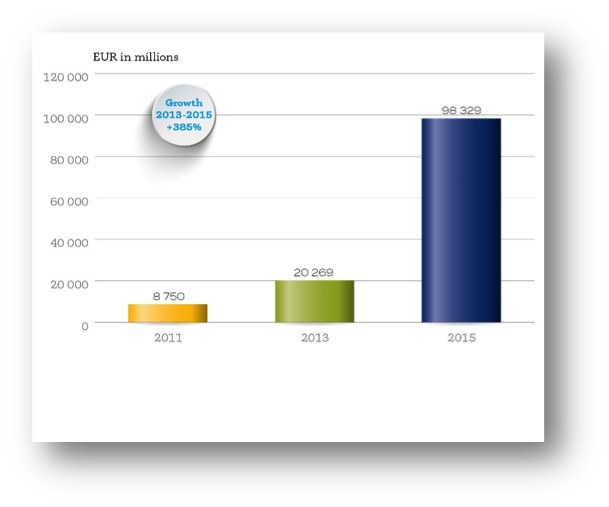

Impact Investing

Fin dall'inizio dell'articolazione degli SDGs, gli investitori sono sembrati piuttosto desiderosi di concentrarsi sull’Impact Investing come strategia SRI in grado di incarnare il raggiungimento degli Obiettivi. Questa strategia è stata la protagonista nell’ultimo studio Eurosif, in quanto si è rivelata la più rapida e quella associata a eventi importanti come la Conferenza delle Nazioni Unite sui cambiamenti climatici (COP21). L’Impact Investing presenta caratteristiche specifiche, quali:

- intenzionalità dell'impatto ESG

- garanzia di un ritorno

- misurazione dell'impatto

- orizzonte a lungo termine

Le caratteristiche sopra elencate sono legate a tutte le strategie SRI, ad eccezione della misurazione degli impatti, che sono pertanto considerati i criteri fondamentali di questo approccio di investimento. Eurosif ha analizzato attentamente gli elementi che costituiscono gli ostacoli all'impact investing e, a questo riguardo, ha evidenziato un forte legame con la possibilità di galvanizzare ulteriori potenziale per gli SDGs. I rischi maggiori identificati dagli investitori sono infatti legati alla mancanza di metriche prestabilite che possono ostacolare la comparabilità con ripercussioni sul processo di due diligence dell'investitore.

Table 2: Impact Investing in Europe

Best in Class

Questa strategia consente agli investitori di scegliere quelle aziende che hanno il miglior punteggio ESG in un particolare settore. È quindi possibile adottare un indicatore di prestazioni specifico che sia in linea con uno degli SDGs. Ad esempio, quando si valuta l'impatto della prestazione sul lavoro dignitoso (SDG 8), gli investitori possono misurare e monitorare i KPIs come, ad esempio, il numero di ore di formazione per dipendente e le cifre legate al turnover.

Table 3: Best in Class growth in Europe

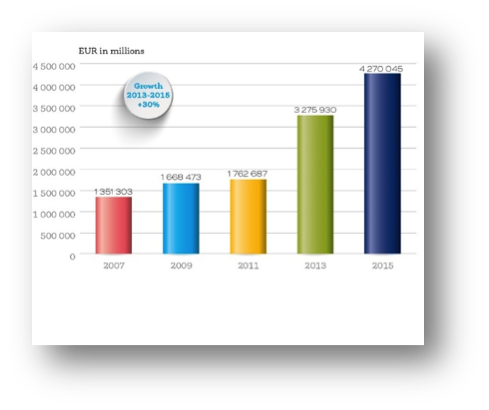

Stewardship and engagement

Gli ‘investimenti SDG’ hanno una prospettiva a lungo termine che comporta il principio del miglioramento continuo tanto agli investitori quanto alle aziende nelle quali essi investono. Per questo motivo è indispensabile che un investitore SDG sia altamente coinvolto e disposto a confrontarsi con gli emittenti presenti nel portafoglio di gestione che non siano in linea con gli obiettivi SDGs come parte integrante delle loro strategie di business.

Table 3: Stewardship and voting growth in Europe

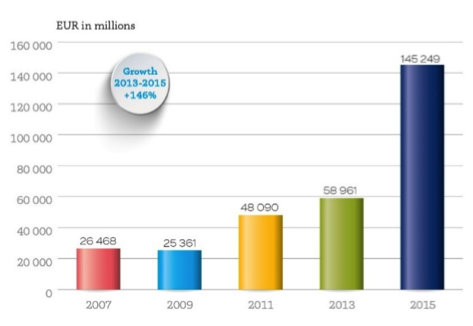

Sustainability Themed

Questa strategia comprende una varietà di temi che consentono agli investitori di scegliere settori specifici di investimenti, che hanno un forte collegamento con lo sviluppo sostenibile. La crescita di nuovi prodotti con l'accento su questi temi è notevolmente aumentato, come dimostra la crescita esponenziale di questa strategia negli ultimi cinque anni, raggiungendo i 145 miliardi di euro alla fine del 2015.

Table 4: Sustainability themed Investments growth in Europe

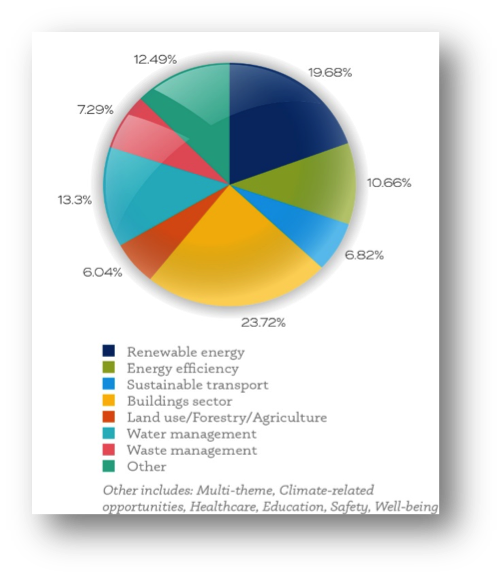

Gli investimenti tematici che si concentrano sui temi di investimento a lungo termine associati agli SDGs, come la scarsità idrica, l'efficienza energetica, la riduzione del carbonio, la resa agricola e l'accesso all'istruzione, per citarne alcuni, possono facilmente essere integrati nei portafogli. Inoltre, le proposte d'investimento tematiche possono essere utilizzate per guidare altri approcci, vale a dire Best in Class, Stewardship e Impact investing. La ricerca di Eurosif ha classificato i temi più popolari per gli investitori che rispecchiano chiaramente una tendenza a sostenere la lotta contro il cambiamento climatico e favoriscono gli investimenti nelle energie rinnovabili.

Table 5: EU Sustainability themed investments by type

Conclusioni e prospettive

Il raggiungimento degli SDGs delle Nazioni Unite richiederà un investimento pari a 1,4mila miliardi di dollari nei Paesi in via di sviluppo a basso reddito, il settore privato e gli investitori hanno quindi un grande ruolo da svolgere. Il mondo politico deve rafforzare e potenziare gli investitori per aiutarli a mobilitare il capitale privato attraverso normative, strutture di incentivazione e la promozione di partenariati pubblico-privato. La necessità di capitalizzare le risorse del settore privato rappresenta un'opportunità per gli investitori che si orientano verso l’SRI. Come descritto, la maggior parte delle strategie SRI possono essere utili per raggiungere obiettivi in linea con gli SDGs. Sebbene l'Impact Investing sia stato eletto da alcuni come la strategia preferita, abbiamo visto come altri approcci siano pertinenti nel perseguire temi specifici sostenibili e già soddisfano questi obiettivi. L'integrazione sistemica dei criteri ESG rappresenta un punto di partenza solido per gli investitori che intendono strutturare una politica di investimento orientata alla sostenibilità. L'investitore SDG ha la responsabilità di perseguire un cambiamento positivo, quindi il suo ruolo rimane chiave per contribuire a concretizzare tale cambiamento. L'impegno con gli emittenti è fondamentale in questo senso per garantire che la sostenibilità sia intrapresa da molti e in modo coerente. Gli stimoli principali per investire in modo sostenibile sono cresciuti negli ultimi anni in modo esponenziale. Quello che ci auspichiamo per il futuro è una spinta ancora più forte per gli investitori che li incoraggi ad assumersi la responsabilità di collaborare a ridefinire le politiche dell’ economia e la nuova agenda di sviluppo.

[1] 2016 Global Sustainable Investment Review page 3