Crisi climatica e mercato immobiliare: -24% il valore degli edifici esposti

Uno studio della Bce analizza per la prima volta come i rischi climatici – fisici e di transizione – influenzino il valore e la liquidità degli immobili commerciali nell’area euro. 9/7/25

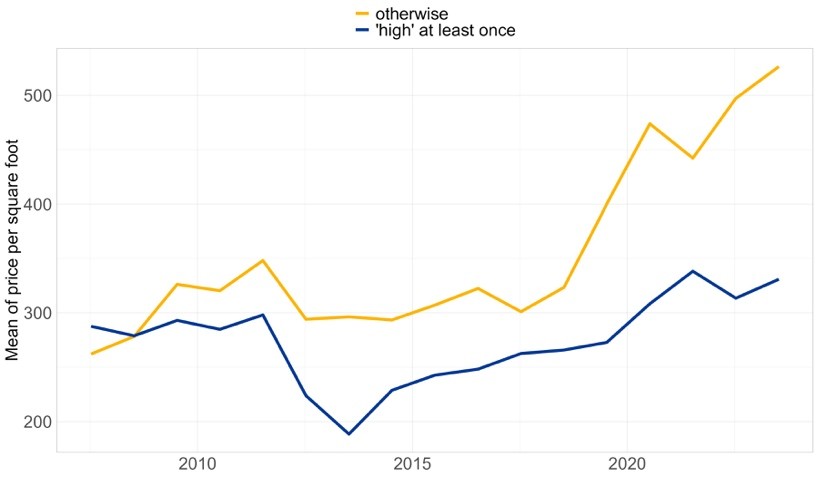

Il cambiamento climatico sta modificando in profondità il mercato immobiliare commerciale europeo. Secondo la Banca centrale europea (Bce), tra il 2007 e il 2022 gli edifici per uffici esposti a rischi fisici legati al clima – come inondazioni, stress da calore o innalzamento del mare – hanno perso in media il 24% del loro valore rispetto a immobili non esposti. Un segnale chiaro: il mercato sta iniziando a prezzare in modo sistematico i rischi ambientali. La buona notizia? Questo adeguamento è avvenuto senza impatti negativi sulla liquidità, evitando scenari di panic selling.

Il primo studio Bce sul pricing dei rischi climatici negli immobili commerciali

Il report Pricing or panicking?, pubblicato dalla Bce a fine maggio 2025, è il primo studio sistemico sui rischi climatici nel mercato degli immobili commerciali (Cre – Commercial real estate) nell’area euro, con un focus sugli uffici. L’obiettivo è quello di analizzare se e come il mercato stia incorporando nei prezzi i rischi fisici e di transizione legati al clima, e quali effetti producano su valore e liquidità. Il periodo analizzato va dal 2007 al 2023.

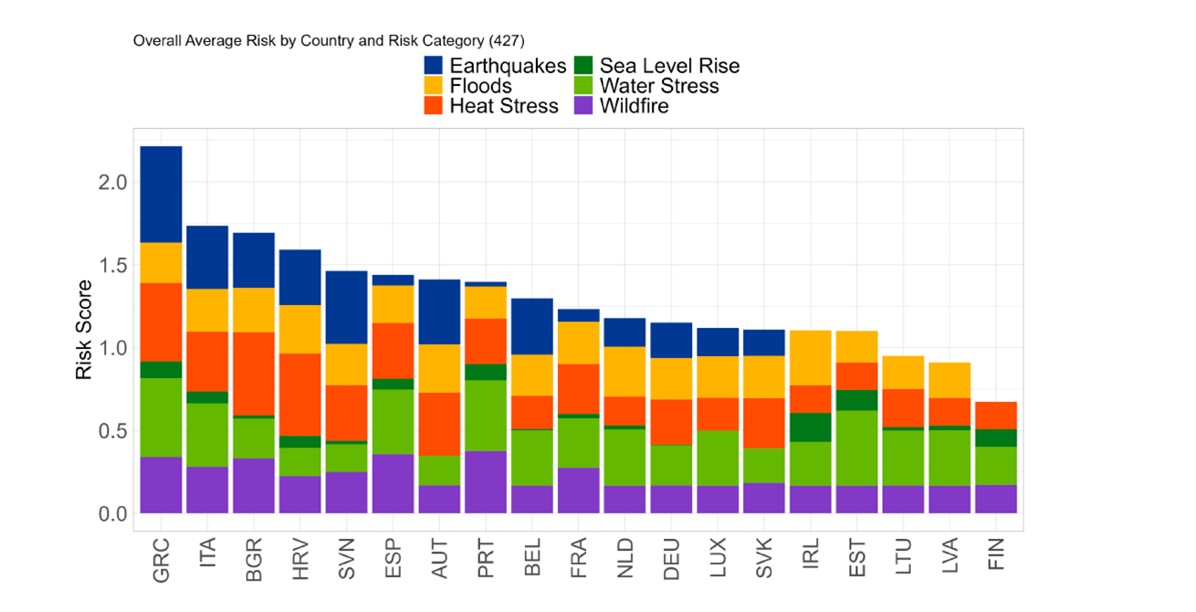

I rischi fisici: penalità crescenti, ma senza crolli di mercato

Secondo il Rapporto, circa il 25% degli edifici per uffici transati nell’area euro presenta almeno un rischio climatico fisico elevato, come alluvioni, ondate di calore o innalzamento del livello del mare. Per questi immobili, il mercato ha iniziato ad applicare penalizzazioni crescenti a partire dal 2012, traducendole in sconti sul prezzo di vendita. Questo adeguamento è comunque avvenuto in modo ordinato: non si sono registrate difficoltà significative di scambio, né segnali di panico o cali di liquidità. Gli edifici a rischio continuano a essere venduti, segno che gli operatori stanno integrando il rischio fisico nelle valutazioni, senza compromettere la funzionalità del mercato. Al contrario, per altri tipi di rischio – come i terremoti, non legati alla crisi climatica – non si osservano impatti rilevanti sui prezzi.

Figura1 - Rischi fisici: forti differenze tra Paesi

Fonte: “Pricing or panicking?” - BCE

Rischi di transizione: meno valore e liquidità per gli edifici obsoleti

Negli ultimi anni del periodo analizzato, il mercato ha iniziato a riflettere nei prezzi anche i rischi di transizione, cioè quelli legati all’evoluzione delle normative ambientali e agli standard energetici più severi. Anche se mancano dati puntuali sull’efficienza energetica dei singoli edifici, lo studio utilizza come indicatore l’età dell’immobile e il tempo trascorso dall’ultima ristrutturazione. I risultati mostrano un premio crescente per gli edifici più recenti, considerati più allineati ai nuovi requisiti, in un settore che da solo è responsabile di circa un terzo delle emissioni di gas serra legate all’energia nell’Ue, e un calo di interesse per quelli più datati. Questo si traduce in una svalutazione progressiva, e in un’inevitabile riduzione della loro liquidità: venderli diventa più difficile. Il rischio, ormai concreto, è che molti di questi edifici diventino stranded assets, cioè beni immobiliari che perdono rilevanza economica e restano esclusi dal mercato.

Figura 2 - Prezzi medi: forte divario tra edifici ad alto rischio e immobili non esposti

Fonte: “Pricing or panicking?” - BCE

Dati carenti, esposizione finanziaria e strategie di resilienza

Tra le criticità evidenziate dal documento, spicca l’assenza di dati completi e standardizzati sull’efficienza energetica degli edifici, un elemento che ostacola una valutazione realistica e comparabile dei rischi legati al cambiamento climatico. In particolare, la mancanza di certificazioni energetiche aggiornate e accessibili rende più difficile per investitori, istituzioni finanziarie e regolatori misurare con precisione l’esposizione degli asset, compromettendo la trasparenza del mercato. Questione ancora più rilevante se si considera che molti immobili commerciali vengono utilizzati come garanzia nei prestiti: una loro svalutazione improvvisa potrebbe amplificare il rischio di credito per banche e fondi, esponendo l’intero sistema finanziario a nuove vulnerabilità. Il Paper della Bce invita dunque a rafforzare la qualità e la disponibilità dei dati; suggerisce, inoltre, di valutare l’introduzione di strumenti macroprudenziali capaci di aumentare la resilienza del sistema finanziario, prevenendo effetti a catena in caso di shock climatici.

di Monica Sozzi

Copertina: Unsplash